Daniele Langiu, daniele.langiu@gmail.com

Fabio Sdogati, sdogati@gsom.polimi.it

25 02 09

Introduzione

“Con nuove tariffe, Donald Trump minaccia di innescare un’era di guerre commerciali”. Così titola un articolo del Financial Times pubblicato il 31 gennaio, alcune ore prima che il piano dell’Amministrazione Trump di imporre dazi del 25% su Canada e Messico entrasse in vigore. Trump ha anche esteso la minaccia includendo l’Unione europea. Conclusa dunque l’applicazione dell’approccio denominato ‘friend-shoring’? Dal nostro punto di vista, no: piuttosto, il dazio diventa uno strumento negoziale per allineare le politiche dei paesi agli obiettivi dell’Amministrazione Trump. Da alcuni anni, scriviamo di disaccoppiamento Cina-Usa e abbiamo provato ad argomentare che la Belt & Road Initiative del Presidente Xi Jinping e la strategia Make America Great Again (MAGA) della prima Amministrazione Trump (2017-2021) hanno rappresentato e rappresentano il tentativo di creare delle ‘regioni’ attorno a due poli. Progressivamente, anche durante l’Amministrazione Biden (2021-2025), le politiche industriale e commerciale del Governo Usa e Cinese hanno perseguito la creazione dei due poli.

Obiettivo finale di questo articolo è identificare i possibili scenari di regionalizzazione che potrebbero prendere corpo per effetto dei dazi sugli scambi commerciali e, indirettamente, sugli investimenti diretti esteri. Certamente vedremo in primo luogo un aumento dei flussi di investimento diretto dall’estero verso gli Usa, come è nelle intenzioni dell’Amministrazione. Ma l’adozione di misure di protezione tariffaria sulla scala dichiarata indurrà necessariamente imprese e governi ad adottare iniziative di contrasto, o di difesa che dir si voglia che, per dimensione della distorsione ‘punitiva’ rappresentata dal dazio, e per la dimensione relativa delle economie interessate, porterebbero alla riconfigurazione della divisione internazionale del lavoro e delle catene globali di produzione. Queste ‘iniziative di contrasto’ genereranno una ri-direzione dei flussi commerciali a danno degli Usa e il rifiorire di flussi di investimenti diretti esteri dalla Cina verso paesi altri dagli Usa e tra paesi ‘terzi’.

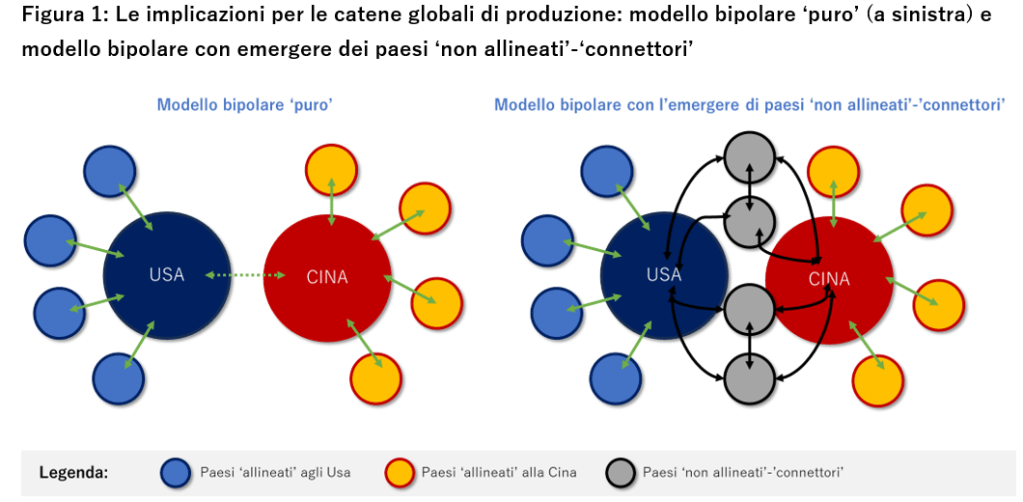

Per quanto sia bene astenersi da previsioni vista la complessità del gioco strategico tra paesi messo in moto dalle politiche protezionistiche Usa, possiamo ipotizzare due modelli di regionalizzazione delle catene globali di produzione che abbiamo a provato a schematizzare in Figura 1:

- Modello 1: modello bipolare ‘puro’. Due poli, ciascuno dei paesi ‘minori’ sceglie attorno a quale dei due poli gli sia più conveniente ruotare, cioè a quali catene globali di produzione aderire; simmetricamente, ciascuno dei due poli scegli i paesi ai quali consentirà di vivere della propria luce (friendly shoring);

- Modello 2: modello bipolare con emergere dei paesi ‘non allineati’-‘connettori’. Due poli, ma anche un elevato numero di paesi ‘indipendenti’ che adotteranno politiche di vicinanza con entrambi i poli senza rapporti di esclusività e, così facendo, manterranno anche i propri spazi di manovra per sviluppare rapporti economici tra di loro.